Unternehmensnachfolge mit Mezzaninkapital klug finanzieren

Von Detlef Siewert, HannoverDass Erwerber relativ wenig Eigenkapital mitbringen, ist äußerst üblich, besonders wenn sie noch am Anfang ihrer Karriere stehen. Dazu kommt oft der Umstand, dass große Teile des Unternehmenswertes immateriell und kaum zu objektivieren sind. Der Wert beispielsweise der Kundenkartei oder des Know-hows im Unternehmen ist schwer in Euro zu fassen und wird auf Vertrauensbasis (Goodwill) festgelegt. In wirtschaftlich guten Zeiten ist ein vergleichsweise hoher Goodwill-Anteil normal und nicht per se problematisch. Immaterielles kann allerdings keine Bank als Sicherheit akzeptieren, wodurch häufig eine Finanzierungslücke entsteht. Wie man in einer solchen Situation zu einer Lösung kommt, die für alle Seiten funktioniert, zeigt ein Beispiel aus der Praxis.

Eine Lösung nach Maß

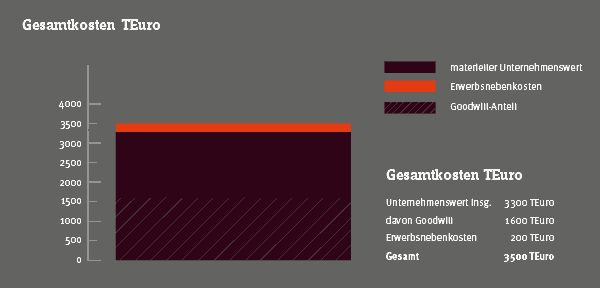

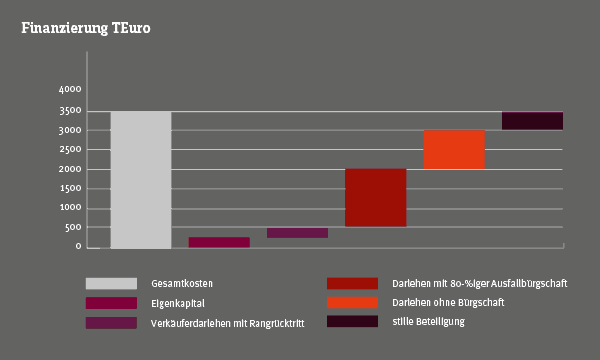

Ein erfolgreiches Maschinenbauunternehmen soll an einen externen Erwerber veräußert werden (Management-Buy-in). Die Gesamtkosten liegen bei 3,5 Mio. Euro. Sie setzen sich zusammen aus 1,7 Mio. Euro materiellen Unternehmenswerten (Immobilien, Maschinenpark und dergleichen) und 1,6 Mio. Euro Goodwill-Anteil. Dazu kommen Erwerbsnebenkosten – Notare, Berater, Gebühren –, die der Nachfolger außerdem tragen soll. Er bringt dafür Eigenmittel in Höhe von 250 000 Euro mit – rund 7 % der benötigten Mittel.

Auf Anraten der finanzierenden Bank wird eine Beteiligungsgesellschaft, die auf Mezzaninkapital spezialisiert ist, ins Boot geholt. Mit einer typisch stillen Beteiligung oder Mezzaninbeteiligung bringt sie wirtschaftliches Eigenkapital ins Unternehmen ein. Das kann die Finanzierungslücke schließen, ohne dass der Eigentümer dafür Anteile abgeben muss. Von der stillen Beteiligung bleibt die Geschäftsleitung in ihrer Unternehmensführung unberührt – der neue Unternehmer ist von Anfang an Herr im eigenen Haus. Gleichzeitig profitiert er vom über Jahrzehnte erworbenen Know-how der Beteiligungsgesellschaft, bekommt Beratung in allen Finanzierungsfragen sowie Zugang zu ihrem Kompetenz-Netzwerk.

Der Senior erklärt sich in diesem Fall bereit, ein Verkäuferdarlehen mit Rangrücktritt in Höhe von 250 000 Euro zu gewähren. Dazu kommt das Eigenkapital des Erwerbers. Mit der Zusage einer Mezzaninbeteiligung von 500 000 Euro liegt die Eigenmittelquote somit bei 28 %, was Rating und Bonität erheblich verbessert und eine Hebelwirkung für die weitere Finanzierung mit sich bringt.

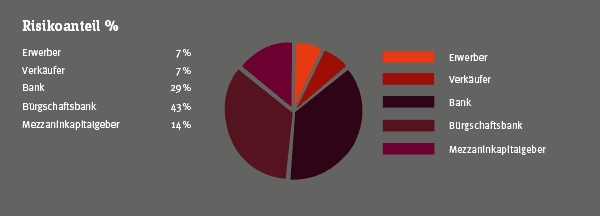

Auf dieser Grundlage kann die Hausbank zwei Darlehen über zusammen 2,5 Mio. Euro gewähren, eines davon wird mit einer Ausfallbürgschaft einer Bürgschaftsbank besichert. Das verbleibende Gesamtrisiko aus diesen Krediten in Höhe von 1,3 Mio. Euro weiß die Bank durch die materiellen Unternehmenswerte ausreichend gedeckt. Es besteht sogar Spielraum für weitere Finanzierungen, falls gut gefüllte Auftragsbücher zusätzliche Investitionen erfordern.

Ein Gewinn für alle

Am Ende des Prozesses steht ein Ergebnis, das für alle Parteien vorteilhaft ist. Der Altunternehmer weiß seinen Betrieb in guten Händen, ein Verkäuferdarlehen erleichtert den zügigen Übergang. Durch die Mezzaninbeteiligung und die Bürgschaft verteilt sich das Risiko auf mehrere Schultern. Die Hausbank kann die Finanzierung stemmen, ohne Wettbewerber einbinden zu müssen. Ihr Risiko ist zudem geringer als der Wert der bestehenden Sicherheiten – bei Bedarf besteht Spielraum für weiteres Wachstum. Der neue Eigentümer erwirbt mit zunächst überschaubaren Eigenmitteln ein stabiles Unternehmen mit einer breiten Finanzierung, die eine Rückzahlung aller Darlehen in einem akzeptablen Zeithorizont ermöglicht. Die typische stille Beteiligung ist über die ersten fünf Jahre komplett tilgungsfrei, um dem angehenden Unternehmer weiteren Gestaltungsfreiraum zu eröffnen. Das Unternehmen schließlich kann reibungslos und ohne jede Unterbrechung weiterlaufen. Mit frischen Impulsen aus dem neuen Management hat es beste Chancen, sich erfolgreich zu entwickeln.

- Mindmap

- Finanzen Steuern Recht

- Hannover 2018